2.3 Lage des Konzerns

Im Geschäftsjahr 2022 ergaben sich keine wesentlichen Akquisitions- und Desinvestitionseffekte auf Umsatz und EBITDA von Konzern und Segmenten. Ebenso ergaben sich nur geringfügige positive Währungseffekte auf Konzern- und Segmentebene (überwiegend Segment „Business Applications“) in Höhe von jeweils 31,8 Mio. € beim Umsatz und 5,0 Mio. € beim EBITDA. Gleiches gilt für die Vermögenslage im Konzern, für die sich keine wesentlichen Effekte aus Währungsschwankungen ergaben.

Ertragslage im Konzern

Die Zahl der kostenpflichtigen Kundenverträge im United Internet Konzern wuchs im Geschäftsjahr 2022 um insgesamt 730.000 auf 27,46 Mio. Verträge. Gleichzeitig stiegen die werbefinanzierten Free-Accounts um 40.000 auf 40,31 Mio.

Der Umsatz auf Konzernebene legte im Geschäftsjahr 2022 von 5.646,2 Mio. € im Vorjahr um 4,8 % auf 5.915,1 Mio. € zu. Dabei verbesserten sich die Umsätze im Ausland (auch aufgrund positiver Währungseffekte in Höhe von 31,8 Mio. €) von 513,8 Mio. € um 21,7 % auf 625,5 Mio. €.

Die Umsatzkosten stiegen im Berichtszeitraum von 3.684,9 Mio. € auf 3.906,3 Mio. €. Die Umsatzkostenquote stieg dadurch von 65,3 % (vom Umsatz) im Vorjahr auf 66,0 % (vom Umsatz). Ursächlich für diese Verschlechterung war insbesondere ein (periodenfremder) positiver Effekt von +39,4 Mio. € im Vorjahr, der dem 2. Halbjahr 2020 zuzuordnen war. Die Bruttomarge sank entsprechend von 34,7 % auf 34,0 %, so dass das Bruttoergebnis nur unterproportional zum Umsatzwachstum (4,8 %) von 1.961,2 Mio. € um 2,4 % auf 2.008,7 Mio. € zulegen konnte.

Die Vertriebskosten erhöhten sich auch infolge der Kosten für die angekündigten zusätzlichen Marketingaktivitäten bei IONOS zur Erhöhung der Markenbekanntheit in den wichtigsten europäischen Märkten überproportional von 835,7 Mio. € (14,8 % vom Umsatz) im Vorjahr auf 907,2 Mio. € (15,3 % vom Umsatz).

Die Verwaltungskosten stiegen hingegen nur unterproportional von 243,0 Mio. € (4,3 % vom Umsatz) auf 248,5 Mio. € (4,2 % vom Umsatz).

Mehrperiodenübersicht: Entwicklung wesentlicher Kostenpositionen

Umsatzkosten | 3.350,1 | 3.427,0 | 3.769,3 | 3.684,9 (1) | 3.906,3 |

Umsatzkostenquote | 65,7 % | 66,0 % | 70,2 % | 65,3 % | 66,0 % |

Bruttomarge | 34,3 % | 34,0 % | 29,8 % | 34,7 % | 34,0 % |

Vertriebskosten | 678,2 | 741,8 | 767,9 | 835,7 | 907,2 |

Vertriebskostenquote | 13,3 % | 14,3 % | 14,3 % | 14,8 % | 15,3 % |

Verwaltungskosten | 218,9 | 205,9 | 206,0 | 243,0 | 248,5 |

Verwaltungskostenquote | 4,3 % | 4,0 % | 3,8 % | 4,3 % | 4,2 % |

in Mio. € | 2018 (IFRS 15) | 2019 (IFRS 16) | 2020 | 2021 | 2022 |

(1) Inklusive eines periodenfremden positiven Ergebniseffekts, der dem 2. Halbjahr 2020 zuzuordnen ist (Effekt: +39,4 Mio. €)

Die sonstigen betrieblichen Aufwendungen erhöhten sich von -21,2 Mio. € auf -46,5 Mio. € und die sonstigen betrieblichen Erträge von 54,8 Mio. € im Vorjahr auf 92,3 Mio. €. Wertminderungsaufwendungen auf Forderungen und Vertragsvermögenswerte stiegen infolge erhöhter Zahlungsausfälle von -86,3 Mio. € auf -117,4 Mio. €.

Die Ergebniskennzahlen wurden in den Geschäftsjahren 2022 und 2021 von unterschiedlichen Sondereffekten geprägt, die sich in Summe 2022 negativ und 2021 positiv auswirkten.

Sondereffekte 2022

- Der Sondereffekt „IPO-Kosten IONOS in 2022“ resultiert aus einmaligen Kosten im Zusammenhang mit dem geplanten Börsengang (IPO) der Tochtergesellschaft IONOS Group SE und wirkte sich im Geschäftsjahr 2022 negativ auf EBITDA, EBIT, EBT, Konzernergebnis und EPS aus.

- Der Sondereffekt „Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022“ resultiert aus quartalsweise durchgeführten Neubewertungen von Derivaten und wirkte sich im Geschäftsjahr 2022 insgesamt negativ auf EBITDA, EBIT, EBT, Konzernergebnis und EPS aus.

Sondereffekte 2021

- Der Sondereffekt „Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021“ resultiert aus rückwirkend günstigeren Mobilfunk-Vorleistungspreisen für das 2. Halbjahr 2020 im Zusammenhang mit der am 21. Mai 2021 geschlossenen National-Roaming-Vereinbarung mit Telefónica und wirkte sich periodenfremd erst im Geschäftsjahr 2021 positiv auf EBITDA, EBIT, EBT, Konzernergebnis und EPS aus.

- Der Sondereffekt „Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021“ resultiert aus quartalsweise durchgeführten Neubewertungen von Derivaten und wirkte sich im Geschäftsjahr 2021 positiv auf EBITDA, EBIT, EBT, Konzernergebnis und EPS aus.

- Der Sondereffekt „IPO-Kosten IONOS in 2021“ resultiert aus einmaligen Kosten im Zusammenhang mit dem geplanten Börsengang (IPO) der Tochtergesellschaft IONOS Group SE und wirkte sich im Geschäftsjahr 2021 negativ auf EBITDA, EBIT, EBT, Konzernergebnis und EPS aus.

Herleitung von EBITDA, EBIT, EBT, Konzernergebnis und EPS (laut Gesamtergebnisrechnung) auf die um Sondereffekte bereinigten Werte (operativ)

EBITDA | 1.262,5 | 1.303,7 |

IPO-Kosten IONOS in 2022 | 8,8 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,5 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 39,4 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 4,9 | |

IPO-Kosten IONOS in 2021 | 3,0 | |

EBITDA bereinigt um Sondereffekte (operativ) | 1.271,8 | 1.262,4 |

EBIT | 781,4 | 829,9 |

IPO-Kosten IONOS in 2022 | 8,8 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,5 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 39,4 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 4,9 | |

IPO-Kosten IONOS in 2021 | 3,0 | |

EBIT bereinigt um Sondereffekte (operativ) | 790,7 | 788,6 |

EBT | 711,5 | 773,3 |

IPO-Kosten IONOS in 2022 | 8,8 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,5 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 39,4 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 4,9 | |

IPO-Kosten IONOS in 2021 | 3,0 | |

EBT bereinigt um Sondereffekte (operativ) | 720,8 | 732,0 |

Konzernergebnis | 464,7 | 523,2 |

IPO-Kosten IONOS in 2022 | 8,7 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,4 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 27,0 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 3,4 | |

IPO-Kosten IONOS in 2021 | 2,9 | |

Konzernergebnis bereinigt um Sondereffekte (operativ) | 473,8 | 495,7 |

Konzernergebnis "Anteilseigner United Internet" | 367,2 | 416,5 |

IPO-Kosten IONOS in 2022 | 6,5 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,4 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 20,7 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 3,4 | |

IPO-Kosten IONOS in 2021 | 2,1 | |

Konzernergebnis "Anteilseigner United Internet" bereinigt um Sondereffekte (operativ) | 374,1 | 394,5 |

EPS | 1,97 | 2,23 |

IPO-Kosten IONOS in 2022 | 0,03 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2022 | 0,00 | |

Periodenfremder Effekt aus niedrigeren MBA MVNO Preisen in 2021 | - 0,11 | |

Nicht-cashwirksamer Bewertungseffekt aus Derivaten in 2021 | - 0,02 | |

IPO-Kosten IONOS in 2021 | 0,01 | |

EPS bereinigt um Sondereffekte (operativ) | 2,00 | 2,11 |

in Mio. €; EPS in € | Geschäftsjahr 2022 | Geschäftsjahr 2021 |

Ohne Berücksichtigung der vorgenannten gegenläufigen Sondereffekte haben sich die Ergebniskenn-zahlen EBITDA, EBIT, EBT, Konzernergebnis und EPS im Geschäftsjahr 2022 wie folgt entwickelt:

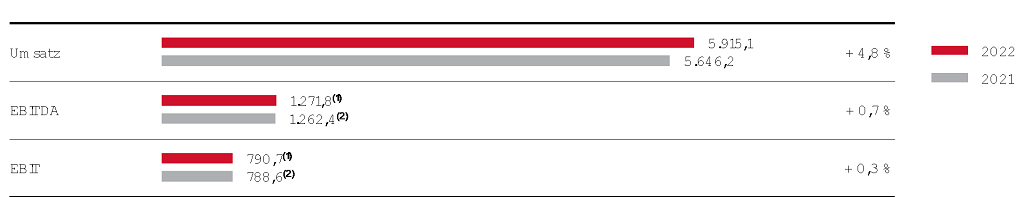

Das operative EBITDA im Konzern stieg von 1.262,4 Mio. € im Vorjahr um 0,7 % auf 1.271,8 Mio. €. Ursächlich für den auf den ersten Blick nur moderaten Anstieg sind – neben höheren Stromkosten (-22,4 Mio. €) – Aufwendungen für den Bau des 1&1 Mobilfunknetzes (-51,7 Mio. €; Vorjahr: -37,9 Mio. €), die zum überwiegenden Teil (-25,6 Mio. €) im 4. Quartal anfielen, sowie Kosten für die angekündigten zusätzlichen Marketingaktivitäten zur Erhöhung der Markenbekanntheit in den wichtigsten europäischen Märkten bei IONOS (-32,4 Mio. €), die ebenfalls zum überwiegenden Teil (-19,8 Mio. €) im 4. Quartal anfielen.

Das durch diese Kosten ebenfalls beeinträchtigte operative EBIT im Konzern blieb mit 790,7 Mio. € nahezu unverändert (Vorjahr: 788,6 Mio. €).

Die operative EBITDA-Marge sowie die operative EBIT-Marge gingen entsprechend von 22,4 % auf 21,5 % bzw. von 14,0 % auf 13,4 % zurück.

Die Zahl der Mitarbeiter im Konzern stieg in 2022 um 5,0 % auf 10.474 (Vorjahr: 9.975).

Wesentliche Umsatz- und Ergebniskennzahlen im Konzern (in Mio. €)

(1) Exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: -0,5 Mio. €) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -8,8 Mio. €)

(2) Exklusive des periodenfremden positiven Ergebniseffekts, der dem 2. Halbjahr 2020 zuzuordnen ist (EBITDA- und EBIT-Effekt: +39,4 Mio. €), exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: +4,9 Mio. €) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -3,0 Mio. €)

Quartalsentwicklung; Veränderung zum Vorjahresquartal (ungeprüft; siehe Hinweis „ungeprüfte Abschnitte“ auf Seite 3)

Umsatz | 1.443,7 | 1.457,4 | 1.483,2 | 1.530,8 | 1.478,3 | + 3,6 % |

EBITDA | 330,1 (1) | 327,4 (1) | 329,0 (1) | 285,3 (1) | 310,3 (2) | - 8,1 % |

EBIT | 210,3 (1) | 207,0 (1) | 207,9 (1) | 165,5 (1) | 187,1 (2) | - 11,5 % |

in Mio. € | Q1 2022 | Q2 2022 | Q3 2022 | Q4 2022 | Q4 2021 | Veränderung |

(1) Exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: +0,8 Mio. € in Q1 2022; +3,8 Mio. € in Q2 2022; +7,6 Mio. € in Q3 2022; -12,7 Mio. € in Q4 2022) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -0,9 Mio. € in Q1 2022; -1,5 Mio. € in Q2 2022; -0,8 Mio. € in Q3 2022; -5,6 Mio. € in Q4 2022)

(2) Exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: +1,9 Mio. € in Q4 2021) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -3,0 Mio. € in Q4 2021)

Mehrperiodenübersicht: Entwicklung wesentlicher Umsatz- und Ergebniskennzahlen

Umsatz | 5.102,9 | 5.194,1 | 5.367,2 | 5.646,2 | 5.915,1 |

EBITDA | 1.201,3 | 1.244,2 (1) | 1.218,2 (2) | 1.262,4 (3) | 1.271,8 (4) |

EBITDA-Marge | 23,5 % | 24,0 % | 22,7 % | 22,4 % | 21,5 % |

EBIT | 811,0 | 770,2 (1) | 744,2 (2) | 788,6 (3) | 790,7 (4) |

EBIT-Marge | 15,9 % | 14,8 % | 13,9 % | 14,0 % | 13,4 % |

in Mio. € | 2018 (IFRS 15) | 2019 (IFRS 16) | 2020 | 2021 | 2022 |

(1) Exklusive eines außerordentlichen Ertrags aus dem Verkauf der virtual minds Anteile (EBITDA- und EBIT-Effekt: +21,5 Mio. €) und exklusive Markenwert-Zuschreibungen Strato (EBIT-Effekt: +19,4 Mio. €)

(2) Inklusive des periodenfremden positiven Ergebniseffekts in 2021, der dem 2. Halbjahr 2020 zuzuordnen ist (EBITDA- und EBIT-Effekt: +39,4 Mio. €) und exklusive Ausbuchung noch zur Verfügung stehender VDSL-Kontingente (EBITDA- und EBIT-Effekt: -129,9 Mio. €)

(3) Exklusive des periodenfremden positiven Ergebniseffekts, der dem 2. Halbjahr 2020 zuzuordnen ist (EBITDA- und EBIT-Effekt: +39,4 Mio. €), exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: +4,9 Mio. €) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -3,0 Mio. €)

(4) Exklusive eines nicht-cashwirksamen Bewertungseffekts aus Derivaten (EBITDA- und EBIT-Effekt: -0,5 Mio. €) und exklusive IPO-Kosten IONOS (EBITDA- und EBIT-Effekt: -8,8 Mio. €)

Anders als das operative EBITDA und operative EBIT blieb das operative Ergebnis vor Steuern (EBT) mit 720,8 Mio. € um 1,5 % hinter dem Vorjahr (732,0 Mio. €) zurück. Ähnliches gilt für das operative Konzernergebnis sowie für das auf die Anteilseigner der United Internet AG entfallene operative Konzernergebnis, die von 495,7 Mio. € auf 473,8 Mio. € bzw. von 394,5 Mio. € auf 374,1 Mio. € zurückgingen.

Ursächlich für den Rückgang der vorgenannten operativen Kennzahlen waren vor allem ein im Vergleich zum Vorjahr niedrigeres Finanzergebnis, welches unter anderem durch die Folgebewertung von Finanzderivaten beeinflusst wurde (EBT-Effekt: -7,4 Mio. €; Vorjahr: -0,5 Mio. € / Effekt auf Konzernergebnis: -5,2 Mio. €; Vorjahr: -0,3 Mio. € / Effekt auf Konzernergebnis der Anteilseigner: -4,8 Mio. €; Vorjahr: +3,1 Mio. € / EPS-Effekt: -0,03 €; Vorjahr: +0,02 €), sowie – beim Ergebnis aus at-equity bilanzierten Unternehmen – das anteilig zuzurechnende negative Ergebnis der Kublai GmbH, welches aufgrund der erst im Laufe des Vorjahres abgeschlossenen Übernahme der Tele Columbus AG in den Vergleichszahlen 2021 nur teilweise (8 Monate statt 12 Monate in 2022) enthalten war (EBT-Effekt: -35,1 Mio. €; Vorjahr: -25,0 Mio. € / Effekt auf Konzernergebnis: -35,1 Mio. €; Vorjahr: -25,0 Mio. € / Effekt auf Konzernergebnis der Anteilseigner: -35,1 Mio. €; Vorjahr: -25,0 Mio. € / EPS-Effekt: -0,19 €; Vorjahr: -0,13 €).

Vor diesem Hintergrund blieben auch das operative Ergebnis pro Aktie (EPS) mit 2,00 € hinter dem Vorjahr (2,11 €) und das operative EPS vor PPA-Abschreibungen (Purchase Price Allocation = Kaufpreisallokation im Rahmen eines Unternehmenserwerbs) mit 2,38 € hinter dem Vorjahr (2,52 €) zurück. Die PPA-Effekte beliefen sich entsprechend auf -0,38 € in 2022, nach -0,41 € im Vorjahr.

Finanzlage im Konzern

Trotz des geringeren Konzernergebnisses von 464,7 Mio. € (nach 523,2 Mio. € im Vorjahr) stieg der Cashflow der betrieblichen Tätigkeit von 987,8 Mio. € im Vorjahr leicht auf 991,8 Mio. € im Geschäftsjahr 2022 zurück.

Die Nettoeinzahlungen der betrieblichen Tätigkeit des Geschäftsjahres 2022 blieben hingegen mit 597,5 Mio. € (auch infolge von Phasing-Effekten in Höhe von -97,2 Mio. € aus Q4 2021) deutlich hinter dem Vorjahr (887,6 Mio. €) zurück. Ursächlich hierfür waren – neben den Phasing-Effekten – insbesondere höhere Umsatzsteuerzahlungen (-115,3 Mio. €) aufgrund der Änderungen des Umsatzsteuergesetzes im Jahr 2021.

Der Cashflow aus dem Investitionsbereich weist im Berichtszeitraum Nettoauszahlungen in Höhe von 703,5 Mio. € (Vorjahr: 527,3 Mio. €) aus. Diese resultieren im Wesentlichen aus den infolge des Aufbaus des 5G Mobilfunknetzes sowie des Ausbaus des Glasfasernetzes deutlich gestiegenen Investitionen in immaterielle Vermögenswerte und Sachanlagen in Höhe von 681,4 Mio. € (Vorjahr: 289,8 Mio. €) sowie aus Auszahlungen für den Erwerb von Anteilen an assoziierten Unternehmen, insbesondere für die Kapitalerhöhung bei Tele Columbus AG, in Höhe von 30,7 Mio. € (Vorjahr: 226,3 Mio. €, insbesondere für die Beteiligung an der Kublai GmbH). Der Cashflow aus dem Investitionsbereich des Vorjahres war darüber hinaus geprägt durch Auszahlungen für den Erwerb von Anteilen an verbundenen Unternehmen in Höhe von 20,6 Mio. € (insbesondere für den Erwerb der heutigen we22 GmbH (vormals: we22 AG)).

Der Free Cashflow ist bei United Internet definiert als Nettoeinzahlungen der betrieblichen Tätigkeit, verringert um Investitionen in immaterielle Vermögenswerte und Sachanlagen, zuzüglich Einzahlungen aus Abgängen von immateriellen Vermögenswerten und Sachanlagen. Der Free Cashflow des Geschäftsjahres 2022 ging von 495,2 Mio. € im Vorjahr auf -205,5 Mio. € zurück. Abzüglich der Cashflow-Position „Tilgung von Leasingverbindlichkeiten“, die seit der Erstanwendung des Rechnungslegungsstandards IFRS 16 im Cashflow aus dem Finanzierungsbereich ausgewiesen werden, sank der Free Cashflow von 600,8 Mio. € auf -79,4 Mio. €.

Ursächlich für den Rückgang des Free Cashflows waren – ausgehend von dem bereits geringeren Konzernergebnis (-58,3 Mio. €) – insbesondere die stark gestiegenen Investitionen in immaterielle Vermögenswerte und Sachanlagen (-391,6 Mio. €), die angestiegenen Tilgungen von Leasingverbindlichkeiten (-20,4 Mio. €), der starke Abbau der Verbindlichkeiten aus Lieferungen und Leistungen (Phasing-Effekte in Höhe von -97,2 Mio. € aus Q4 2021) sowie höhere Umsatzsteuerzahlungen (-115,3 Mio. €) aufgrund der Änderungen des Umsatzsteuergesetzes.

Bestimmend im Cashflow aus dem Finanzierungsbereich waren im Geschäftsjahr 2022 Kreditaufnahmen von im Saldo 332,8 Mio. € (Vorjahr: 353,0 Mio. €), die Tilgung von Frequenzverbindlichkeiten in Höhe von 61,3 Mio. € (Vorjahr: 61,3 Mio. €), die Tilgung von Leasingverbindlichkeiten in Höhe von 126,0 Mio. € (Vorjahr: 105,6 Mio. €), die Dividendenzahlung in Höhe von 93,4 Mio. € (Vorjahr: 93,6 Mio. €) sowie die Auszahlung an Minderheitsaktionäre, insbesondere für die Aufstockung der Anteile (auf 100 %) an der InterNetX Holding GmbH, in Höhe von 15,2 Mio. € (Vorjahr: 456,8 Mio. €, insbesondere für die Aufstockung der Anteile an der IONOS Group SE (vormals: IONOS TopCo SE) sowie der 1&1 AG).

Die Zahlungsmittel und Zahlungsmitteläquivalente beliefen sich zum 31. Dezember 2022 stichtagsbedingt auf 40,5 Mio. € nach 110,1 Mio. € zum Vorjahresstichtag.

Entwicklung der wesentlichen Cashflow-Kennzahlen

Cashflow aus der betrieblichen Tätigkeit | 991,8 | 987,8 | + 4,0 |

Nettoeinzahlungen der betrieblichen Tätigkeit | 597,5 | 887,6 | - 290,1 |

Cashflow aus dem Investitionsbereich | - 703,5 | - 527,3 | - 176,2 |

Free Cashflow (1) | - 205,5 (2) | 495,2 (2) | - 700,7 |

Cashflow aus dem Finanzierungsbereich | 35,1 | - 386,1 | + 421,2 |

Zahlungsmittel zum 31. Dezember | 40,5 | 110,1 | - 69,6 |

in Mio. € | 2022 | 2021 | Veränderung |

(1) Free Cashflow ist definiert als Nettoeinzahlungen der betrieblichen Tätigkeit, verringert um Investitionen in immaterielle Vermögenswerte und Sachanlagen, zuzüglich Einzahlungen aus Abgängen von immateriellen Vermögenswerten und Sachanlagen

(2) 2022 inkl. des Tilgungsanteils von Leasingverbindlichkeiten (126,0 Mio. €), die seit dem Geschäftsjahr 2019 (IFRS 16) im Cashflow aus dem Finanzierungsbereich ausgewiesen werden

(3) 2021 inkl. des Tilgungsanteils von Leasingverbindlichkeiten (105,6 Mio. €), die seit dem Geschäftsjahr 2019 (IFRS 16) im Cashflow aus dem Finanzierungsbereich ausgewiesen werden

Mehrperiodenübersicht: Entwicklung der wesentlichen Cashflow-Kennzahlen

Cashflow aus der betrieblichen Tätigkeit | 889,5 | 935,0 | 954,1 | 987,8 | 991,8 |

Nettoeinzahlungen der betrieblichen Tätigkeit | 482,3 | 828,9 | 925,7 | 887,6 | 597,5 |

Cashflow aus dem Investitionsbereich | - 350,9 | 87,2 | - 361,1 | - 527,3 | - 703,5 |

Free Cashflow (1) | 254,6 (2) | 496,0 (3) | 376,6 (4) | 495,2 (4) | - 205,5 (4) |

Cashflow aus dem Finanzierungsbereich | - 312,6 | - 857,6 | - 549,1 | - 386,1 | 35,1 |

Zahlungsmittel zum 31. Dezember | 58,1 | 117,6 | 131,3 | 110,1 | 40,5 |

in Mio. € | 2018 (IFRS 15) | 2019 (IFRS 16) | 2020 | 2021 | 2022 |

(1) Free Cashflow ist definiert als Nettoeinzahlungen der betrieblichen Tätigkeit, verringert um Investitionen in immaterielle Vermögenswerte und Sachanlagen, zuzüglich Einzahlungen aus Abgängen von immateriellen Vermögenswerten und Sachanlagen

(2) 2018 ohne Berücksichtigung einer Steuerzahlung aus dem Geschäftsjahr 2016 (34,7 Mio. €)

(3) 2019 ohne Berücksichtigung einer Kapitalertragsteuerzahlung (56,2 Mio. €) und Steuerzahlungen aus dem Geschäftsjahr 2017 und Vorjahren (27,2 Mio. €) sowie inkl. des Tilgungsanteils von Leasingverbindlichkeiten, die seit dem Geschäftsjahr 2019 (IFRS 16) im Cashflow aus dem Finanzierungsbereich ausgewiesen werden

(4) 2020, 2021 und 2022 inkl. des Tilgungsanteils von Leasingverbindlichkeiten, die seit dem Geschäftsjahr 2019 (IFRS 16) im Cashflow aus dem Finanzierungsbereich ausgewiesen werden

Für weitere Angaben zu Garantien, Leasing- und anderen Finanzierungsverpflichtungen wird auf das Kapitel 2.2 „Geschäftsverlauf“, „Liquidität und Finanzierung“ sowie den Konzernanhang unter An- hangangabe 45 verwiesen.

Vermögenslage im Konzern

Die Bilanzsumme stieg von 9,669 Mrd. € per 31. Dezember 2021 auf 10,358 Mrd. € zum 31. Dezember 2022.

Entwicklung der kurzfristigen Vermögenswerte

Zahlungsmittel und Zahlungsmitteläquivalente | 40,5 | 110,1 | - 69,6 |

Forderungen aus Lieferungen und Leistungen | 418,8 | 380,5 | + 38,4 |

Vertragsvermögenswerte | 648,4 | 619,7 | + 28,7 |

Vorräte | 120,6 | 96,5 | + 24,1 |

Abgegrenzte Aufwendungen | 282,1 | 214,0 | + 68,1 |

Sonstige finanzielle Vermögenswerte | 106,6 | 119,0 | - 12,4 |

Ertragsteueransprüche | 34,7 | 46,4 | - 11,6 |

Sonstige nicht-finanzielle Vermögenswerte | 19,7 | 8,1 | + 11,6 |

Summe kurzfristige Vermögenswerte | 1.671,4 | 1.594,2 | + 77,2 |

in Mio. € | 31.12.2022 | 31.12.2021 | Veränderung |

Kurzfristige Vermögenswerte stiegen von 1.594,2 Mio. € per 31. Dezember 2021 auf 1.671,4 Mio. € zum 31. Dezember 2022. Dabei nahm der in den kurzfristigen Vermögenswerten ausgewiesene Bestand an liquiden Mitteln stichtagsbedingt von 110,1 Mio. € auf 40,5 Mio. € ab. Forderungen aus Lieferungen und Leistungen stiegen hingegen stichtagsbedingt sowie infolge der Geschäftsausweitung von 380,5 Mio. € auf 418,8 Mio. €. Die Position kurzfristige Vertragsvermögenswerte erhöhte sich im Zuge des Kundenwachstums von 619,7 Mio. € auf 648,4 Mio. € und beinhaltet kurzfristige Ansprüche gegenüber Kunden aus der im Rahmen der Anwendung von IFRS 15 vorgezogenen Umsatzrealisierung. Vorräte wurden vorsorglich zur Vermeidung von Lieferengpässen von 96,5 Mio. € auf 120,6 Mio. € aufgestockt. Kurzfristig abgegrenzte Aufwendungen stiegen stichtagsbedingt infolge von geleisteten Zahlungen an Vorleister von 214,0 Mio. € auf 282,1 Mio. € und beinhalten im Wesentlichen den kurzfristigen Anteil der Aufwendungen im Zusammenhang mit der Kundengewinnung (Vertragserlangung) und der Vertragserfüllung gemäß IFRS 15. Die Positionen kurzfristige sonstige finanzielle Vermögenswerte, Ertragsteueransprüche sowie sonstige nicht-finanzielle Vermögenswerte blieben weitgehend unverändert.

Entwicklung der langfristigen Vermögenswerte

Anteile an assoziierten Unternehmen | 429,3 | 431,6 | - 2,3 |

Sonstige finanzielle Vermögenswerte | 10,7 | 11,6 | - 0,9 |

Sachanlagen | 1.851,0 | 1.379,6 | + 471,4 |

Immaterielle Vermögenswerte | 2.029,3 | 2.059,4 | - 30,2 |

Firmenwerte | 3.623,4 | 3.627,8 | - 4,4 |

Forderungen aus Lieferungen und Leistungen | 41,4 | 47,3 | - 5,9 |

Vertragsvermögenswerte | 216,7 | 206,0 | + 10,8 |

Abgegrenzte Aufwendungen | 429,0 | 287,7 | + 141,2 |

Latente Steueransprüche | 56,3 | 23,8 | + 32,5 |

Summe langfristige Vermögenswerte | 8.687,1 | 8.074,9 | + 612,2 |

in Mio. € | 31.12.2022 | 31.12.2021 | Veränderung |

Langfristige Vermögenswerte stiegen von 8.074,9 Mio. € per 31. Dezember 2021 auf 8.687,1 Mio. € zum 31. Dezember 2022. Sachanlagen stiegen infolge der in 2022 getätigten Investitionen (insbesondere 5G-Netzaufbau und Glasfaser-Netzausbau in den Segmenten „Consumer Access“ und „Business Access“) deutlich von 1.379,6 Mio. € auf 1.851,0 Mio. €, während i mmaterielle Vermögenswerte im Wesentlichen infolge von Abschreibungen von 2.059,4 Mio. € auf 2.029,3 Mio. € zurückgingen. Langfristig abgegrenzte Aufwendungen erhöhten sich stichtagsbedingt infolge von geleisteten Zahlungen an Vorleister deutlich von 287,7 Mio. € auf 429,0 Mio. €. Latente Steueransprüche stiegen von 23,8 Mio. € auf 56,3 Mio. €. Die Positionen Anteile an assoziierten Unternehmen, langfristige sonstige finanzielle Vermögenswerte, Firmenwerte, langfristige Forderungen aus Lieferungen und Leistungen sowie langfristige Vertragsvermögenswerte blieben weitgehend unverändert.

Entwicklung der kurzfristigen Schulden

Verbindlichkeiten aus Lieferungen und Leistungen | 561,5 | 583,4 | - 21,9 |

Verbindlichkeiten gegenüber Kreditinstituten | 656,7 | 325,4 | + 331,3 |

Ertragsteuerschulden | 52,7 | 58,4 | - 5,7 |

Vertragsverbindlichkeiten | 157,1 | 157,9 | - 0,8 |

Sonstige Rückstellungen | 5,1 | 16,2 | - 11,2 |

Sonstige finanzielle Verbindlichkeiten | 333,6 | 329,2 | + 4,4 |

Sonstige nicht-finanzielle Verbindlichkeiten | 69,0 | 135,7 | - 66,8 |

Summe kurzfristige Schulden | 1.835,6 | 1.606,2 | + 229,4 |

in Mio. € | 31.12.2022 | 31.12.2021 | Veränderung |

Kurzfristige Schulden stiegen von 1.606,2 Mio. € per 31. Dezember 2021 auf 1.835,6 Mio. € zum 31. Dezember 2022. Dabei gingen die kurzfristigen Verbindlichkeiten aus Lieferungen und Leistungen stichtagsbedingt von 583,4 Mio. € auf 561,5 Mio. € zurück. Kurzfristige Verbindlichkeiten gegenüber Kreditinstituten erhöhten sich insbesondere infolge von Umgliederungen aus langfristigen Verbindlichkeiten (entsprechend der Fälligkeit der Verbindlichkeit) sowie der Inanspruchnahme neuer und bestehender kurzfristiger Kreditlinien von 325,4 Mio. € auf 656,7 Mio. €. Kurzfristige sonstige nicht-finanzielle Verbindlichkeiten gingen von 135,7 Mio. € auf 69,0 Mio. € zurück und beinhaltet im Wesentlichen Verbindlichkeiten gegenüber Finanzbehörden zum jeweiligen Bilanzstichtag. Die Positionen Ertragsteuerschulden, kurzfristige Vertragsverbindlichkeiten, die vor allem Einzahlungen aus Kundenverträgen beinhaltet, für die die Leistung noch nicht vollständig erbracht worden ist, sowie kurzfristige sonstige Rückstellungen und kurzfristige sonstige finanzielle Verbindlichkeiten blieben nahezu unverändert.

Entwicklung der langfristigen Schulden

Verbindlichkeiten gegenüber Kreditinstituten | 1.498,8 | 1.497,4 | + 1,5 |

Latente Steuerschulden | 309,7 | 290,5 | + 19,2 |

Verbindlichkeiten aus Lieferungen und Leistungen | 4,3 | 2,5 | + 1,8 |

Vertragsverbindlichkeiten | 31,3 | 32,2 | - 0,9 |

Sonstige Rückstellungen | 67,1 | 66,0 | + 1,0 |

Sonstige finanzielle Verbindlichkeiten | 1.313,3 | 1.251,2 | + 62,1 |

Summe langfristige Schulden | 3.224,5 | 3.139,7 | + 84,8 |

in Mio. € | 31.12.2022 | 31.12.2021 | Veränderung |

Langfristige Schulden stiegen von 3.139,7 Mio. € per 31. Dezember 2021 auf 3.224,5 Mio. € zum 31. Dezember 2022. Ursächlich hierfür war insbesondere der Anstieg der sonstigen finanziellen Verbindlichkeiten von 1.251,2 Mio. € auf 1.313,3 Mio. €. Langfristige Verbindlichkeiten gegenüber Kreditinstituten blieben mit 1.498,8 Mio. € nahezu unverändert. Dabei standen sich Umgliederungen in kurzfristige Verbindlichkeiten (entsprechend der Fälligkeit der Verbindlichkeit) sowie – gegenläufig – die Inanspruchnahme bestehender langfristiger Kreditlinien gegenüber. Auch die Positionen latenten Steuerschulden, langfristige Verbindlichkeiten aus Lieferungen und Leistungen, langfristige Vertragsverbindlichkeiten, die vor allem Einzahlungen aus Kundenverträgen beinhaltet, für die die Leistung noch nicht vollständig erbracht worden ist, sowie langfristige sonstige Rückstellungen blieben weitgehend unverändert.

Entwicklung des Eigenkapitals

Grundkapital | 194,0 | 194,0 | 0,0 |

Kapitalrücklage | 1.966,2 | 1.954,7 | + 11,5 |

Kumuliertes Konzernergebnis | 2.835,8 | 2.562,6 | + 273,3 |

Eigene Anteile | - 231,5 | - 231,5 | - 0,0 |

Neubewertungsrücklage | 1,3 | 0,6 | + 0,7 |

Währungsumrechnungsdifferenz | - 15,7 | - 12,9 | - 2,8 |

Auf die Anteilseigner des Mutterunternehmens entfallendes Eigenkapital | 4.750,1 | 4.467,4 | + 282,7 |

Nicht beherrschende Anteile | 548,3 | 455,7 | + 92,6 |

Summe Eigenkapital | 5.298,4 | 4.923,2 | + 375,2 |

in Mio. € | 31.12.2022 | 31.12.2021 | Veränderung |

Das Eigenkapital im Konzern stieg insbesondere infolge des weiteren Anstiegs des kumulierten Konzernergebnisses von 4.923,2 Mio. € per 31. Dezember 2021 auf 5.298,4 Mio. € zum 31. Dezember 2022. Das kumulierte Konzernergebnis, das in 2022 von 2.562,6 Mio. € auf 2.835,8 Mio. € zulegte, enthält die in der Vergangenheit erzielten Ergebnisse der in den Konzernabschluss einbezogenen Unternehmen, soweit sie nicht ausgeschüttet wurden. Die Eigenkapitalquote im Konzern stieg leicht von 50,9 % auf 51,2 %.

Die Netto-Bankverbindlichkeiten (d. h. der Saldo aus Bankverbindlichkeiten und liquiden Mitteln) erhöhten sich von 1.712,6 Mio. € per 31. Dezember 2021 auf 2.115,0 Mio. € zum 31. Dezember 2022.

Mehrperiodenübersicht: Entwicklung der relativen Verschuldung

Netto-Bankverbindlichkeiten (1) / EBITDA | 1,57 | 1,28 | 1,27 | 1,31 | 1,68 |

31.12.2018 (IFRS 15) | 31.12.2019 (IFRS 16) | 31.12.2020 | 31.12.2021 | 31.12.2022 |

(1) Netto-Bankverbindlichkeiten = Saldo aus Verbindlichkeiten gegenüber Kreditinstituten und liquiden Mittel

Weitere Angaben zu Zielsetzung und Methoden des Finanzrisiko-Managements im Konzern finden sich auch im Konzernanhang unter Anhangangabe 43.

Mehrperiodenübersicht: Entwicklung wesentlicher Bilanzpositionen

Bilanzsumme | 8.173,8 | 9.128,8 | 9.230,8 | 9.669,1 | 10.358,5 | ||||

Liquide Mittel | 58,1 | 117,6 | 131,3 | 110,1 | 40,5 | ||||

Anteile an assoziierten Unternehmen | 206,9 | 196,0 | 89,6 (1) | 431,6 (1) | 429,3 | ||||

Sonstige finanzielle Vermögenswerte | 348,1 | 90,4 (2) | 9,9 (2) | 11,6 | 10,7 | ||||

Sachanlagen | 818,0 | 1.160,6 (3) | 1.271,6 | 1.379,6 | 1.851,0 | ||||

Immaterielle Vermögenswerte | 1.244,6 | 2.167,4 (4) | 2.197,8 | 2.059,4 | 2.029,3 | ||||

Firmenwerte | 3.612,6 | 3.616,5 | 3.609,4 | 3.627,8 | 3.623,4 | ||||

Verbindlichkeiten gegenüber Kreditinstituten | 1.939,1 | 1.738,4 | 1.466,1 | 1.822,7 | 2.155,5 | ||||

Grundkapital | 205,0 | 205,0 | 194,0 (5) | 194,0 | 194,0 | ||||

Eigenkapital | 4.521,5 | 4.614,7 | 4.911,2 | 4.923,2 | 5.298,4 | ||||

Eigenkapitalquote | 55,3 % | 50,6 % | 53,2 % | 50,9 % | 51,2 % | ||||

in Mio. € | 31.12.2018 (IFRS 15) | 31.12.2019 (IFRS 16) | 31.12.2020 | 31.12.2021 | 31.12.2022 | ||||

(1) Rückgang durch Umwidmung Tele Columbus (2019); Anstieg durch Beteiligung an Kublai (2021)

(2) Rückgang durch den Verkauf der Rocket Internet Aktien (2019); Rückgang durch Verkauf der Afilias-Anteile (2020)

(3) Anstieg durch erstmalige IFRS-16-Bilanzierung (2019)

(4) Anstieg durch erstmalige Bilanzierung der erworbenen 5G-Frequenzen (2019)

(5) Rückgang durch Einzug eigener Aktien (2020)

Gesamtaussage des Vorstands zur wirtschaftlichen Lage des Konzerns

Der Internationale Währungsfonds (IWF) hat seine Prognosen für 2022 – infolge des Ukraine-Kriegs sowie der hohen Inflationsrate – unterjährig mehrfach nach unten korrigiert. Im Rahmen seines letzten Konjunkturausblicks hat der IWF nach vorläufigen Berechnungen für 2022 ein Plus von 3,4 % für die Weltwirtschaft ausgewiesen. Das Wachstum lag damit deutlich unter dem Vorjahresniveau (6,2 %) und gleichzeitig 1,0 Prozentpunkte unter der ursprünglichen IWF-Prognose vom Januar 2022 (4,4 %).

Für Deutschland decken sich die Berechnungen des Fonds mit den vorläufigen Berechnungen des Statistischen Bundesamtes (Destatis), das für 2022 einen Anstieg des (preisbereinigten) Bruttoinlandsprodukts (BIP) um 1,9 % festgestellt hat. Dies sind 0,7 Prozentpunkte weniger als in 2021 (2,6 %). Nach Einschätzung des Statistischen Bundesamtes war die gesamtwirtschaftliche Lage in Deutschland im Jahr 2022 geprägt von den Folgen des Kriegs in der Ukraine wie insbesondere den extremen Energiepreiserhöhungen. Hinzu kamen verschärfte Material- und Lieferengpässe, massiv steigende Preise beispielsweise für Nahrungsmittel sowie der Fachkräftemangel und die andauernde, wenn auch im Jahresverlauf nachlassende Corona-Pandemie.

Dank des stabilen und weitgehend konjunkturunabhängigen Geschäftsmodells hat sich United Internet auch im Geschäftsjahr 2022 – trotz der vorgenannten schwierigen gesamtwirtschaftlichen Rahmenbedingungen – positiv entwickelt. Die Gesellschaft konnte die selbst gesteckten Umsatz und Ergebnisziele erreichen und hat sich mit einem Zuwachs um 730.000 kostenpflichtige Kundenverträge auf 27,46 Mio. und einem Umsatzwachstum um 4,8 % auf 5,915 Mrd. € erfolgreich weiterentwickelt. Gleichzeitig konnte auch das operative EBITDA – trotz hoher Investitionen in Zukunftsthemen – weiter zulegen und um 0,7 % auf rund 1,272 Mrd. € steigen. Ursächlich für den auf den ersten Blick nur moderaten Anstieg des EBITDA sind – neben deutliche gestiegenen Stromkosten (-22,4 Mio. €) – vor allem die Aufwendungen für den Bau des 1&1 Mobilfunknetzes (-51,7 Mio. €; Vorjahr: -37,9 Mio. €) sowie die Kosten für die angekündigten zusätzlichen Marketingaktivitäten bei IONOS zur Erhöhung der Markenbekanntheit in den wichtigsten europäischen Märkten (-32,4 Mio. €).

Diese positive Unternehmensentwicklung zeigt erneut die Vorteile des Geschäftsmodells von United Internet, das überwiegend auf elektronischen Abonnements basiert mit festen monatlichen Beträgen sowie vertraglich festgelegten Laufzeiten. Dies sichert stabile und planbare Umsätze und Cashflows, bietet Schutz gegen konjunkturelle Einflüsse und eröffnet finanzielle Spielräume, um neue Kunden zu gewinnen, Kundenbeziehungen auszubauen und Chancen in neuen Geschäftsfeldern bzw. neuen Märkten zu nutzen. Organisch oder durch Beteiligungen und Übernahmen.

Entsprechend stark hat die Gesellschaft auch im Geschäftsjahr 2022 wieder in die Gewinnung und den Ausbau von Kundenverhältnissen sowie in neue Produkte investiert und damit die Basis für künftiges Wachstum geschaffen.

Insgesamt sieht der Vorstand die United Internet Gruppe – zum Abschlussstichtag des Geschäftsjahres 2022 wie auch zum Zeitpunkt der Aufstellung dieses Lageberichts – für die weitere Unternehmensentwicklung gut aufgestellt. Er schätzt die Vermögens-, Finanz- und Ertragslage – vorbehaltlich eventueller Sondereffekte – positiv ein und blickt optimistisch in die Zukunft.